養育費の支払いは扶養控除の対象になる?要件や確定申告など

監修福岡法律事務所 所長 弁護士 谷川 聖治弁護士法人ALG&Associates

親権をもたずに子供と離れて暮らしていても、養育費を支払っていれば扶養控除を受けられる場合があります。

ただし、扶養控除を受けるには要件を満たしている必要があります。

本記事では、養育費の支払いが扶養控除の対象となる要件や、扶養控除の対象にならないケースなどをわかりやすく解説していきます。

そのほかにも確定申告や税金について解説しますので、ぜひご参考になさってください。

まずは専任の受付職員が丁寧にお話を伺います

離婚問題ご相談予約受付来所相談30分無料

※事案により無料法律相談に対応できない場合がございます。

※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

お電話でのご相談受付

0120-979-164

24時間予約受付・年中無休・通話無料

メールでのご相談受付

メールで相談するこの記事の目次

扶養控除とは

扶養控除とは、子供や両親など扶養している親族がいる場合に一定額の所得を控除してもらえる制度をいいます。

扶養控除は、国に対する税金である「所得税」と市町村等に対する税金である「住民税」の2つが適用されます。

ご自身以外に養わなければならない家族がいる場合、生活費などとして支出する金額が多くなります。

そうなると生活に余裕がなくなるため、所得税や住民税を軽減することでサポートしようというのが、扶養控除の趣旨になります。

養育費の支払いは扶養控除の対象?

養育費の支払いは次の2つにあてはまっていれば、扶養控除の対象になります。

- 扶養義務を実行するために支払われている場合

- 子供が成人に達するまでなど、一定の年齢に限って支払われる場合

子供を扶養しているという理由で扶養控除を受けられるのは、子供と一緒に暮らしている親に限りません。

子供と一緒に暮らしていなくても、常に生活費・学費、療養費などが内訳となる養育費を送金している場合は、「生計を一にする」ものとして扱われて、扶養控除の対象となり得ます。

ただし、1人の子供につき、父母どちらか一方にしか扶養控除が適用されません。

扶養親族の条件

扶養親族とは、控除の対象となる年の12月31日時点で次の4つの要件すべてにあてはまる人のことです。

- 配偶者以外の親族(6親等内の血族、3親等内の姻族)または里子や養護を委託された老人である

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下である(給与のみの場合は給与収入103万円以下)

- 青色申告者の事業専従者として、その年に一度も給与の支払いを受けていない、または白色申告者の事業専従者でない

養育費の扶養控除はいくら?

養育費を支払っている場合の扶養控除額は、子供が「一般の控除対象扶養親族」と「特定扶養親族」のどちらに該当するかによって異なります。

一般の控除対象扶養親族とは、毎年12月31日の時点で16歳以上(19歳以上23歳未満は除く)の扶養親族をいいます。

特定扶養親族とは、控除を受ける年の12月31日時点の年齢が19歳以上23歳未満の扶養親族をいいます。一般的に大学生相当の年齢で、特に出費がかさむ年頃と考えられるので、特定扶養親族は扶養控除額が増えます。

それぞれの所得税及び住民税の扶養控除額は下記表のとおりとなります。

| 控除対象扶養親族 | 扶養控除額(所得税) | 扶養控除額(住民税) |

|---|---|---|

| 一般の控除対象扶養親族 (16歳以上19歳未満の方、23歳以上の方) |

38万円 | 33万円 |

| 特定扶養親族 (19歳以上23歳未満の方) |

63万円 | 45万円 |

扶養控除で税金はどのくらい減る?

扶養控除を受けると、どのくらい税金は減るのでしょうか。

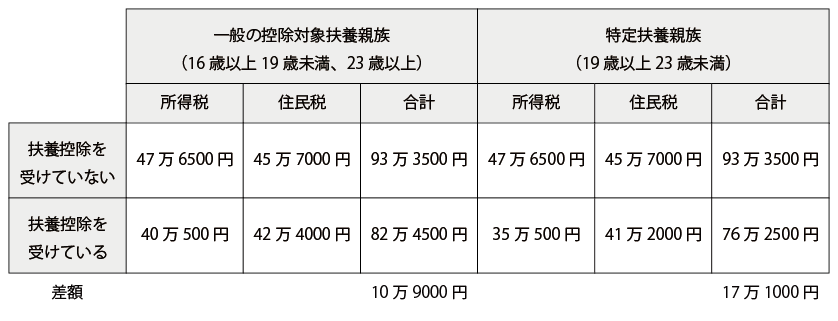

所得金額や家族構成によって税金が減額できる程度は異なりますが、次のケースでは次表のとおりとなります。

なお、住民税については、計算が複雑となりますので、税率10%として計算します。

また、納税者本人の基礎控除額を所得税は48万円、住民税は43万円控除しています。

●Aさんのケース

所得金額:500万円

子供1人(長男17歳)

●Bさんのケース

所得金額:500万円

子供1人(長女19歳)

上記表を見てのとおり、Aさんのケースでは、扶養控除を受けているか、受けていないかで年間10万9000円の差があります。

Bさんのケースでは、扶養控除を受けているか、受けていないかで年間17万1000円の差があります。

扶養控除を受けると、差額分だけ手取り収入が増えることになります。

2024年6月1日現在の所得税の税率は下記表のとおりです。

| 課税対象所得 | 税率 | 控除額 |

|---|---|---|

| 194万9000円以下 | 5% | 0円 |

| 195万円から329万9000円以下 | 10% | 9万7500円 |

| 330万円から694万9000円以下 | 20% | 42万7500円 |

| 695万円から899万9000円以下 | 23% | 63万6000円 |

| 900万円から1799万9000円以下 | 33% | 153万6000円 |

| 1800万円から3999万9000円以下 | 40% | 279万6000円 |

| 4000万円以上 | 45% | 479万6000円 |

養育費が扶養控除の対象にならないケース

養育費を支払っていても扶養控除の対象にならないケースもあります。

具体的には、次のようなケースです。

- 子供が16歳未満の場合

- どちらかが扶養控除を受けている場合

- 養育費を一括払いした場合

- 慰謝料や財産分与に養育費を含んでいる場合

次項でそれぞれ詳しく解説していきます。

子供が16歳未満の場合

16歳未満の子供は、「控除対象扶養親族」にあたらないので、養育費を支払っていても扶養控除は受けられません。

以前は16歳未満の子供も扶養控除の対象に含まれていました。

しかし、16歳未満の子供に児童手当の支給対象となったことに伴って、「児童手当を受給したうえで扶養控除も受けるのは不公平だ」という声があがったため、平成24年の税制改正において扶養控除の対象から除外されました。

どちらかが扶養控除を受けている場合

子供1人につき、父母のどちらか一方にしか扶養控除を適用されませんので、元配偶者が扶養控除を受けていると、ご自身は扶養控除を受けられません。

もし、父母双方が重複して扶養控除を受けていたことが発覚した場合には、①先に確定申告で扶養控除の申請をした者、➁それで決まらない場合には所得金額の大きい者が、扶養控除の適用を受ける者と定められます。

父母双方が扶養控除を受けたい場合は、例えば子供が2人いれば、養育費を支払っている親の扶養親族に長男、同居している親の扶養親族に長女というように分けて申請すれば可能です。

養育費を一括払いした場合

養育費を毎月ではなく、一括払いした場合は、基本的に扶養控除は受けられません。

扶養控除は、子供の日常生活の面倒をみていることを前提とした制度です。一括払いだと、日々の生活において子供を継続的に扶養している状況とはいいにくいので、生計を一にしているとは認められないのです。

養育費の支払いで扶養控除を受けたい場合は、毎月払いか、少なくとも年に1回は継続的に養育費を支払う必要があります。

慰謝料や財産分与に養育費を含んでいる場合

養育費の支払いが慰謝料や財産分与の総額に含まれている場合、その支払いが毎月継続して行われていても、養育費の扶養控除を受けられない可能性があります。

例えば、協議離婚(夫婦間の話し合い)によって「慰謝料・財産分与・養育費として、合わせて毎月7万円ずつ支払う」と合意して支払いがされているケースでは、月7万円の支払い額のうち養育費の金額がいくらか明らかに区別できなければ扶養控除は受けられない可能性があります。

特に協議離婚された方は、費目ごとの支払金額が曖昧なケースがありますので、注意が必要です。

扶養控除を受けたいのであれば、養育費の金額が明確にわかる書面(離婚協議書、合意書など)を作成しておくことをお勧めします。

下記ページで詳しく解説していますので、ぜひご覧ください。

養育費の扶養控除手続きに確定申告は必要?

養育費の扶養控除手続きは、給与所得者の方は年末調整で行えますが、事業所得者の方は、確定申告が必要となります。

会社員やパートタイマーなどの給与所得者の方は、会社の年末調整を行うときに「給与所得者の扶養控除等申告書」に子供の氏名、住所、個人番号などを記載して申告すれば扶養控除が受けられます。

自営業やフリーランスなど事業所得者は、確定申告書第一票の「所得から差し引かれる金額」の扶養控除の箇所に38万円もしくは63万円のいずれかを記載します。

そして、第二表の「配偶者や親族に関する事項」に、扶養親族すべて(16歳未満の子供を含む)を記載します。

子供と別居している場合は、「別居」を選択し、「住民税・事業税に関する事項」に別居している子供の氏名、住所を記載すると、控除を適用した前提で所得税が課税されます。

養育費を払っている子供の扶養を拒否された場合の対応

養育費を払っている子供を扶養に入れたくても、子供と一緒に暮らす元配偶者が拒否することがあります。

まずは相手と話し合いの場をもち、扶養控除を受けても親権には影響がないことをしっかり伝えることが大切です。

また、相手も扶養控除を受けたくて拒否している場合は、所得の多い方が扶養控除を受けたほうが全体のメリットが大きくなることをしっかり説明する必要があります。

さらに、所得控除を受けて手取り額が増えた分を養育費の金額に上乗せできると交渉すると、相手ももらえる養育費が増えるメリットがあるので納得してくれる可能性が高まります。

当事者間での話し合いでは解決できなかった場合は、弁護士に相談してアドバイスをもらうか、弁護士に依頼して代わりに交渉してもらう方法も検討するのが有用です。

養育費の扶養控除についてのQ&A

- Q:

離婚後、子供は養育費を払っている父親と親権者の母親のどちらの扶養に入れるべきですか?

- A:

扶養控除を受ける要件を満たしていれば、離婚後、父親、母親どちらが扶養控除を受けてもかまいません。

ただし、収入が高い方が扶養控除を受けたほうが納める税金が少なくなります。よって、子供の養育費を支払っている父親のほうが収入の高い場合は、父親が扶養控除を受けることをお勧めします。

父親が扶養控除を受けて、納める税金が減って手取り額が増えた分を養育費に上乗せすれば、お互いにメリットがあると考えられるからです。

- Q:

養育費は、受け取る側の所得として課税対象になりますか?

- A:

養育費は、基本的に非課税とされています。 そもそも養育費は、子供の衣食住にかかる費用や医療費、教育費など子供の養育に必要な費用です。 子供が健やかに成長するための扶養義務に基づいて支払われるものですので、所得税や贈与税などの税金はかかりません。 ただし、支払われる額が社会通念上相当とはいえない金額の養育費や、子供の養育費以外の目的で使用した場合などは課税対象となり得ます。

具体的には、次のようなケースが挙げられます。- 将来の養育費を一括で受け取った

- 月々払いであっても多額の養育費を受け取っている

- 受け取ったお金で株式や不動産などを購入した

- 受け取ったお金を貯蓄している

離婚における養育費や扶養控除に関しては弁護士法人ALGにご相談ください

離婚して養育費を支払っている側も、子供と一緒に暮らして養育費を受け取っている側でも、子供を扶養に入れて、扶養控除を受けることは可能です。

しかし、子供一人につき、父母どちらか一方にしか扶養控除は受けられないため、父母双方が子供を扶養に入れたいと揉めるケースは少なくありません。

離婚における養育費や扶養控除でお困りのある方は、ぜひ弁護士にご相談ください。

各家庭のご事情を丁寧に伺い、適切なアドバイスやサポートをいたします。

弁護士法人ALGでは、離婚問題に精通した弁護士が多数在籍しています。

今まで培った経験や知識を活かして、希望に適った解決ができるよう尽力いたします。

まずは、お気軽に弁護士法人ALGにお問合せください。

まずは専任の受付職員が丁寧にお話を伺います

- 監修:福岡法律事務所 所長 弁護士 谷川 聖治 弁護士法人ALG&Associates

- 保有資格弁護士(福岡県弁護士会所属・登録番号:41560)